Energiahatékony otthon vásárlásához 2024-ben is kínálnak kedvező lakáscélú, úgynevezett zöld hiteleket a bankok. Ezek a hiteltermékek piaci kamatozással érhetők el, melyhez a bankok kamatkedvezményt biztosítanak. Cikkünkben összefoglaljuk, hogy milyen feltételekkel érhetők el jelenleg a zöld hitelek. Arra is választ adunk, hogy zöld hitelből valósítható-e meg legolcsóbban az energiahatékony otthon.

Add meg adataidat és a money.hu partnere, a Money Network Kft. bankfüggetlen szakértője fog hívni téged, aki segít:

- a neked járó támogatások és támogatott hitelek maximális kihasználásában,

- speciális, egyedi kedvezményekkel a törlesztőrészleted csökkentésében,

- az apró betűk értelmezésében,

- a teljes hitelügyintézésben.

Piaci lakáshitelek zöld kamatkedvezménnyel

A zöld hitelekkel először 2021 októberében találkozhattunk. Ekkor jelentek meg ugyanis az MNB NHP Zöld Otthon Program keretében elérhető zöld lakáshitelek a bankok kínálatában. Az MNB a program indulásakor erre a célra 200 milliárd forint keretösszeget biztosított, amit később további 100 milliárd forinttal megemeltek. A keret kimerülése után a 2,5% kamattal elérhető zöld hitelek azonban megszűntek.

Ezt követően több bank is megjelent zöld lakáshitel termékével, melyek 2024-ben is igényelhetők. Ezek a konstrukciók piaci kamattal érhetők el, melyekre a bankok kamatkedvezményt nyújtanak. A kamatkedvezmény mértéke - hitelintézettől függően - 0,1-0,5% közötti.

Zöld lakáshitelnek megfelelő ingatlanok

A zöld lakáshitel feltételeit az MNB lakáscélú Zöld Tőkekövetelmény-kedvezmény Programja tartalmazza.

Ennek értelmében zöld lakáshitel célja lehet:

- energiahatékony lakás építése vagy vásárlása

- meglévő lakóépület energiahatékony felújítása, korszerűsítése

Mely ingatlan minősül zöldnek?

2023 tavaszán jelent meg az az energetikai rendelet, amely 2023. november elsejétől hatályos és alapvető változásokat hozott az ingatlanok energetikai minősítését illetően. Megváltozott az energetikai besorolási rendszer, az új határértékek következtében a zöld hitelek alapját képző MNB Zöld Tőkekövetelmény-kedvezmény Program is módosult.

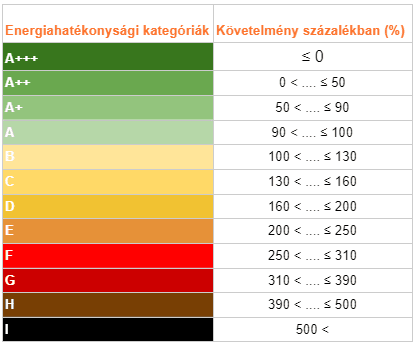

Az épületek energetikai minősítése az összesített energetikai minőségük és a széndioxidkibocsátásuk alapján történik. Ennek megfelelően a korábbival megegyező módon 12 energiahatékonysági kategóriába sorolhatók a lakóépületek jelenleg is. A korábbi dupla betűs besorolás helyett azonban egy betűs jelzés került alkalmazásra: A+++ a leghatékonyabb és “I” a legkevésbé hatékony energetikai minősítés.

Az energetikai tanúsítvány tehát megmutatja az épület összesített energetikai jellemzőjét, vagyis az egy m2-re jutó éves nem megújuló primer energia felhasználását (mértékegysége a kWh/m2/év), és a CO2 kibocsátás értékét a közel nulla energiaigényű épületek követelményeihez képest százalékban kifejezve.

A közel nulla energiaigényű lakóépület összesített energetikai jellemző követelményértéke 76 kWh/m2/év. Ez jelenti a 100%-ot, ami az “A” energiahatékonysági kategóriának felel meg. Az ilyen épületek teljesítik a közel nulla energiaigényű épületekre vonatkozó követelményszintet.

Amennyiben az eredmény 100%-nál nagyobb, vagyis az épület összesített energetikai jellemzője több mint 76 kWh/m2/év, akkor nem közel nulla energiaigényű az épület. Például, ha az összesített energetikai jellemző érték 173 kWh/m2/év, akkor az eredmény százalékban kifejezve 228%, vagyis a táblázat alapján az épület “E” energiahatékonysági kategóriába sorolható.

Energetikai elvárás új lakásra igényelt zöld kölcsön esetén

A 2023. október 31-e után megvalósult hitelcélok esetén az alábbi feltételnek kell megfelelni:

2023. november 1. előtt beadott építési engedély iránti kérelmek esetén

- az összesített energetikai jellemző értéke legfeljebb 80 kWh/m2 /év (megjegyzés: bármely tanúsítási rendszer szerinti számítás alapján a HET minősítésétől függetlenül)

2023. november 1-jén vagy azt követően beadott építési engedély kérelmek vagy új építésű ingatlan adásvétele esetén:

- az ÉKM rendelet szerint meghatározott minimum „A+” energetikai besorolás és legfeljebb 68 kWh/m2/év primerenergia-igény.

Hogyan kell igazolni az épület energetikai minősítését?

Új lakás esetén - amennyiben még nem áll rendelkezésre Hiteles Energetikai Tanúsítvány - a zöld lakáshitel kérelem benyújtásához mellékelni szükséges előzetes épületenergetikai számításokat, amely alapján megállapítja a bank, hogy az ingatlan várhatóan meg fog-e felelni a zöld feltételeknek. A használatbavételi engedély megszerzését követően a hitelintézetnek ellenőriznie kell a feltételek teljesülését a Hiteles Energetikai Tanúsítvány alapján is.

Milyen költségekkel kell számolni zöld lakáshitel igénylése esetén?

Zöld lakáshitel igénylésekor a kezdeti költségek szinte azonosak a normál lakáshitel kezdeti költségeivel:

- értékbecslési díj,

- tulajdoni lap,

- térképmásolat díja,

- közjegyzői okiratba foglalás díja,

- jelzálogbejegyzés illetéke.

Ezekre a költségekre ugyanúgy érvényesek a banki díjelengedési akciók, melyek keretében - hitelintézettől függően - nem kell megfizetni meghatározott díjakat, vagy azok folyósítást követően visszatérítésre kerülnek.

Ami plusz tétel, az a Hiteles Energetikai Tanúsítvány, de ennek díját ugyancsak átvállalják vagy utólag visszatéríti a bankok.

A zöld lakáshiteleknél nem számítható fel folyósítási jutalék és rendelkezésre tartási díj sem, valamint az előtörlesztési díj is maximalizált: az előtörlesztett összeg 1%-a, maximum 30.000 Ft.

Minősített fogyasztóbarát lakáshitel zöld kamatkedvezménnyel

Vannak olyan pénzintézetek, melyek nem az MNB Zöld Tőkekövetelmény-kedvezmény Programnak megfelelő zöld lakáshitelt nyújtják, hanem a Minősített fogyasztóbarát lakáshiteleken belül biztosítanak zöld kamatkedvezényt.

A hazai lakásállomány energetikai megújulását támogatva az MNB még 2022 őszén döntött az MFL keretrendszer zöld irányú továbbfejlesztése mellett. 2023 áprilisától van lehetőség a megújult MFL program keretében - az MNB Zöld Tőkekövetelmény-kedvezmény Programjával összhangban álló - zöld hitelcélok finanszírozására.

Az MFL hitelek keretében a zöld hitelcél finanszírozása díjkedvezményekkel lehetséges és zöld kamatkedvezmény biztosítható. A pénzintézetek által nyújtott kamatkedvezmény ezeknél a hitelkonstrukcióknál jellemzően 0,25-0,50%.

Ezekben az esetekben sem számítható fel folyósítási díj, illetve a zöld hitelcél ellenőrzéséhez kapcsolódó díjat és egyéb költséget sem számíthatnak fel a bankok. A Hiteles Energetikai Tanúsítvány ügyfelet terhelő költségét a pénzintézetek egyszeri alkalommal kötelesek átvállalni. Az elő- és végtörlesztési díj tekintetében azonban az MFL előírásoknak kell megfelelni. Ennek megfelelően az elő- és végtörlesztési díj mértéke 1%, de nem maximalizált.

Zöld hitel igénylésének általános feltételei

Az ingatlanra vonatkozó feltételeken túl a zöld hitelre való jogosultságnak nincsenek olyan jogszabályi feltételei, mint például a CSOK Plusz esetén elvárt TB jogviszony fennállása, vagy a büntetlen előélet és az 5.000 forintot nem meghaladó köztartozás. Zöld hitel nem kötött gyermekvállaláshoz, egyedülállók, élettársak, házastársak egyaránt igényelhetik. Életkor tekintetében az egyes bankok által támasztott feltételeknek kell megfelelni, ami lejáratkori 70-75 évet jelent.

KHR esetén igényelhető zöld hitel?

Zöld hitel igénylésekor is lekérdezik a bankok az ügyfelek KHR státuszát. Az aktív KHR szinte minden banknál kizáró ok, jelenlegi ismereteink szerint mindössze egy pénzintézet nyújt passzív KHR státusz esetén is zöld lakáshitelt, ha az igénylő korábbi mulasztását maradéktalanul rendezte és ezt a KHR információ is alátámasztja.

Milyen jövedelmi feltételeknek kell megfelelni a zöld finanszírozáshoz?

A hitelképesség vizsgálat zöld hitelek esetében is a JTM előírásnak megfelelően történik. Amennyiben a hitelfelvevők igazolt nettó jövedelme 600.000 forint alatti, akkor a zöld hitel havi törleszt részletének (és az esetlegesen már meglévő hitelek havi törlesztésének) bele kell férnie a jövedelem 50%-ába. 600.000 forintot elérő vagy meghaladó jövedelem esetén ez az arány 60%.

Mivel jár, ha nem teljesül a zöld hitelcél?

A zöld hitelcél nem teljesülése esetén a hitel kamata a normál lakáshitel kamatával törleszthető tovább, illetve MFL konstrukciók esetén a zöld kamatkedvezmény megszűnik. Továbbá a bank az adóssal szemben a folyósítási díjat, valamint a Hiteles Energetikai Tanúsítvány költségét és a műszaki ellenőrzés díjat visszamenőlegesen érvényesítheti.

Megéri a zöld lakáshitelt választani a nem zöld kölcsönnel szemben?

Néhány gyakorlati példán át mutatjuk be, hogy milyen különbségek lehetnek a zöld és nem zöld lakáshitelek törlesztőjében.

- A hitelfelvevők új lakás vásárlásához igényelnek 12 millió forint összegű lakáshitelt 20 éves futamidőre végig fix kamattal. Nem vállalnak jóváírást a hitelnyújtó banknál.

| 10M Ft hitelösszeg, 20 éves futamidő | Zöld lakáshitel | Normál lakáshitel |

|---|---|---|

| Kamat | 6,54% | 6,79% |

| THM | 6,78% | 7,04% |

| Törlesztőrészlet | 89.922 Ft/hó | 91.715 Ft/hó |

| Összes visszafizetendő | 21.581.280 Ft | 22.011.578 Ft |

- A hitelfelvevők új lakás vásárlásához igényelnek 15 millió forint összegű lakáshitelt 20 éves futamidőre végig fix kamattal. 250.000 Ft havi jóváírást vállalnak a banknál.

| 15M Ft hitelösszeg, 20 éves futamidő | Zöld lakáshitel | Normál lakáshitel |

|---|---|---|

| Kamat | 6,39% | 6,89% |

| THM | 6,60% | 7,20% |

| Törlesztőrészlet | 110.867 Ft/hó | 115.306 Ft/hó |

| Összes visszafizetendő | 26.781.240 Ft | 27.846.600 Ft |

- A hitelfelvevők új lakás vásárlásához igényelnek 30 millió forint összegű lakáshitelt 20 éves futamidőre 10 évig fix kamattal. 200.000 Ft havi jóváírást vállalnak a banknál.

| 30 M Ft hitelösszeg, 20 éves futamidő | Zöld lakáshitel | Normál lakáshitel |

|---|---|---|

| Kamat | 6,14% | 6,64% |

| THM | 6,34% | 6,87% |

| Törlesztőrészlet | 217.359 Ft/hó | 226.151 Ft/hó |

| Összes visszafizetendő | 52.246.112 Ft | 54.356.252 Ft |

A példákban szereplő lakáshitelek az aktuális banki hirdetményi kamatok alapján kerültek kiszámításra. Ugyanakkor a money.hu-n keresztül igényelt hiteleknél szakértőink közreműködésével van lehetőség egyedi kamat kérésére is, amivel tovább csökkenthető a havi törlesztési kötelezettség. Mutatunk erre is egy példát:

- A hitelfelvevők új lakás vásárlásához igényelnek 30 millió forint összegű lakáshitelt 20 éves futamidőre 10 évig fix kamattal. A Babaváró hitelt két hónapja felvették. 600.000 Ft havi jóváírást vállalnak a banknál. A hitelösszegre tekintettel hitelfedezeti biztosítást is kötnek. Az ügyfelek emellett partneri egyedi kamakedvezményt is tudnak érvényesíteni.

| 30 M Ft hitelösszeg, 20 éves futamidő | Zöld lakáshitel | Normál lakáshitel |

|---|---|---|

| Kamat | 5,19% | 5,69% |

| THM | 5,34% | 5,86% |

| Törlesztőrészlet | 201.149 Ft/hó | 209.599 Ft/hó |

| Összes visszafizetendő | 48.355.575 Ft | 50.383.447 Ft |

*A törlesztőrészlet nem tartalmazza a hitelfedezeti biztosítás díját.

A példákban szereplő kalkulációk 2024. március 11-i adatok alapján készültek.

Összegzés

Ha zöld hitelcélt szeretnél megvalósítani, mindenképpen érdemes a bankok által kínált zöld hitelkonstrukciókat is számba venni. Korántsem sem biztos azonban, hogy minden esetben a zöld hitel választása a legkedvezőbb. Megeshet, hogy egy pénzintézet normál piaci hitelkonstrukciója kedvezőbb feltételekkel bír egy másik bank zöld lakáshitelénél, vagy csak egészen minimális eltérés van a két konstrukció között. Éppen ezért mindenképp érdemes a hitelfelvétel előtt hitelszakértővel konzultálni, hogy a számodra legoptimálisabb finanszírozás mellett dönthess.