Több mint egymillió tagja van, és 2023-ban közel 17 milliárd forint adóvisszatérítést érvényesíthettek vele a nyugdíjra takarékoskodók. Ez az önkéntes nyugdíjpénztár, ami 30 éve segít megalapozni az időskori megélhetést. Cikkünkben az előnyök és a hátrányok mellett megnéztük az elmúlt 10-15 év hozamteljesítményét, a költségeket és minden egyéb szempontot, ami lényeges lehet a választás során.

Az önkéntes nyugdíjpénztár 1993 óta létezik Magyarországon mint nyugdíj-megtakarítási forma, ezért sem összekeverendő a 2011-ben kivezetett magánnyugdíjpénztárakkal (manyup). A taglétszám 2008-ban érte el a csúcsát 1.406.496 fővel. Ez azonban lassú, de biztos csökkenést mutat évről évre: 2023. júniusi adat szerint 1.078.138 pénztártag volt az első félév végén.

Az önkéntes nyugdíjpénztár tehát továbbra is egy népszerű nyugdíj-előtakarékossági forma, amivel a nyugdíjas évekre lehet felkészülni, ami jelen állás szerint 65 éves korban kezdődik (nőknél akár hamarabb is, ha élnek a Nők 40 korkedvezménnyel). A működését a legkönnyebben az előnyök és a hátrányok bemutatásával lehet megérteni, melyeknek a megismerése segíthet abban, hogy megtaláld a hozzád illő nyugdíj-megtakarítást.

Az önkéntes nyugdíjpénztár előnyei

Hozamot termel a megtakarított pénzedből

Az önkéntes nyugdíjpénztárak hozamát évente egyszer, az előző év adataival bezárólag teszi közzé a Magyar Nemzeti Bank (MNB). Ahogy látni fogod, a válságos 2022-es év a nyugdíjpénztári hozamokat is negatívan érintette. Erre találó választ adott az Alfa (egykori Aegon) Nyugdíjpénztár közleménye:

“a nyugdíjpénztári megtakarítás azonban egy hosszú távú befektetés, amely időszakban kiugróan magas, illetve negatív teljesítményeket is tapasztalhatunk. Fontos azonban úgy tekinteni az átmeneti negatív teljesítményre, hogy az csupán elméleti veszteség és mindaddig nem érinti a pénztártagokat, amíg szolgáltatási igényt nem nyújtanak be. Éppen ezért türelmes hozzáállást javaslunk, a hozamokat hosszú távon, 10-15 éves viszonylatban szükséges értékelni.”

A hozam sokban múlik azon, hogy milyen időtávon vizsgáljuk, ami megtakarítónként el fog térni, ráadásul ha havonta takarítasz meg, akkor többféle árfolyamon vásárlod be magad a pénztári portfólióba, akárcsak egy részvénynél. A teljesítményt pedig hosszabb távon célszerű értékelni – így tettünk mi is, amikor táblázatba rendeztük a népszerűbb önkéntes nyugdíjpénztárak kiegyensúlyozott (vagy azzal egyenértékű) portfóliójának 10, illetve 15 éves nettó átlaghozamait:

| önkéntes nyugdíjpénztár és portfólió neve | elmúlt 1 éves bruttó hozamráta | nettó hozamráta 2022-ben | átlagos 10 éves nettó hozamráta (2013–2022) | átlagos 15 éves nettó hozamráta (2008–2022) |

|---|---|---|---|---|

| Alfa (Aegon) Kiegyensúlyozott portfólió ("B" eszközalap) | 27,01% | -14,25% | 2,77% | 3,57% |

| Allianz Kiegyensúlyozott portfólió | 20,39% | -10,34% | 3,17% | 4,09% |

| Aranykor Egyensúly portfólió | 17,42% | -4,78% | 4,97% | 5,46% |

| Erste Bázis portfólió | 17,06% | -8,45% | 3,11% | 3,84% |

| Generali Eldorado Medium portfólió | -3,77% | 5,07% | 5,23% | |

| MBH Nyugdíjpénztár Kiegyensúlyozott portfólió | 17,37% | -4,58% | 4,30% | 4,73% |

| OTP Kiegyensúlyozott portfólió | 15,27% | -6,59% | 5,25% | 5,23% |

| Pannónia Kiegyensúlyozott portfólió | -3,98% | 4,14% | 4,32% | |

| Prémium Irány 2035 portfólió | -7,73% | 5,09% | 3,98% |

Forrás: MNB (2023. március), Netfolio (2023.11.14.)

A nettó a költségek levonása utáni hozamot jelöli, azaz a fenti eredmények már tisztán a megtakarítót illetik. Tízéves távon átlagosan 4,09, tizenötéves távon átlagosan 4,55 százalékos hozamot sikerült összehoznia a nyugdíjpénztáraknak, legalábbis ami a közepes kockázatú, alapértelmezett portfóliókat illeti. A magasabb kockázatot vállaló portfóliók ennél akár magasabb hozamot is el tudtak érni, bár ez sem törvényszerű.

Ha a 2012–2022 közti átlagos inflációját nézzük, ami 3,55%, akkor bizonyos pénztárak így is pozitív reálhozamot értek el ebben az időszakban. Ahol elérhető volt, feltüntettük az elmúlt egy év hozamait is, és ugyan ez egy bruttó érték, amiből még a költségeket levonják, így is látszik, hogy a pénztárak teljesítménye ismét javulni kezdett.

Ha kíváncsi vagy, 2022 óta hol járnak a hozamok, akkor általában a nyugdíjpénztárak weblapján megtalálod a frissebb hozamadatokat, vagy ha azokat nem teszik közzé, akkor a portfóliók árfolyamai is segítségedre lehetnek a hozam kiszámításában (az MNB is készített árfolyam-lekérdezőt). Bizonyos pénztárak azonban csak a meglévő ügyfeleiknek mutatják meg az aktuális hozamokat az egyenleglekérdezés lehetősége mellett.

Nem igényel befektetői ismereteket

Az előbb ismertetett hozamokat anélkül érheted el, hogy befektetői ismereteid lennének, vagy hogy aktívan kelljen befektetési döntésekkel foglalkoznod. A pénztárba lépéskor 3-5 előre összeállított befektetési portfólióból választhatsz, amik különféle kockázati szinttel, ajánlott futamidővel és eszköz-összetétellel dolgoznak.

A választás azon is múlik, hogy hány éved van még a nyugdíjig. Akár 3-5 évre is találhatsz megfelelő portfóliót, ám ezeknél a kockázati szint és a hozam is igen alacsony lesz. Ha 10-15 éved is van nyugdíjig, akkor a nagyobb kockázat vállalásával akár magasabb hozamot is elérhetsz.

A pénztári portfóliókban értékpapírok vannak, egész pontosan magyar állampapírokból, befektetési jegyekből, kötvényekből, részvényekből és készpénzből állnak, az MNB legfrissebb adatai szerint ilyen arányban:

Ezeknek a kialakításáról, átsúlyozásáról, menedzseléséről a nyugdíjpénztárak szakemberei döntenek, ebbe a tagoknak nincs beleszólása. Egyszerre csak egy portfóliót választhatsz, ám bármikor válthatsz ezek között.

Alacsony költségek

Az önkéntes nyugdíjpénztáraknál az éves átlagköltséget a TKM, vagyis a teljes költségmutató segítségével lehet legkönnyebben meghatározni. Egyszerűen fogalmazva ez egy olyan százalékos érték, ami az éves bruttó átlaghozamodat csökkenti. A TKM-et 10, 20 és 30 éves távra szokták kiszámolni nyugdíjpénztárak esetében. Az MNB külön TKM-keresőt készített, hogy könnyen lekérdezhetőek legyenek a pénztári költségek, és össze lehessen őket hasonlítani a nyugdíjbiztosításokkal.

Az előbb felsorolt nyugdíjpénztárak 10 és 20 éves TKM-eit külön kigyűjtöttük:

| önkéntes nyugdíjpénztár és portfólió neve | TKM 10 év | TKM 20 év |

|---|---|---|

| Alfa (Aegon) Kiegyensúlyozott portfólió ("B" eszközalap) | 2,11% | 1,50% |

| Allianz Kiegyensúlyozott portfólió | 1,61% | 1,08% |

| Aranykor Egyensúly portfólió | 1,85% | 1,18% |

| Erste Bázis portfólió | 2,23% | 1,41% |

| Generali Eldorado Medium portfólió | 2,20% | 1,73% |

| MBH Nyugdíjpénztár Kiegyensúlyozott portfólió | 2,01% | 1,35% |

| OTP Kiegyensúlyozott portfólió | 2,04% | 1,61% |

| Pannónia Kiegyensúlyozott portfólió | 1,66% | 1,11% |

| Prémium Irány 2035 portfólió | 1,62% | 1,18% |

Forrás: MNB, 2023.11.14.

Tízéves távon 1,93%, tizenötéves távon 1,35% a felsorolt portfóliók átlagos TKM-e. Ehhez képest például a nyugdíjbiztosítások 10 éves TKM-e 1,89 és 6,88% között alakul az MNB TKM keresője szerint. Ehhez viszonyítva az önkéntes nyugdíjpénztárak költségszintje alacsonynak mondható.

Ha részletesebben is érdekel, hogyan oszlik meg a nyugdíjpénztárak díjterhelése, akkor az MNB éves összefoglalójában megtalálod ezeket az infókat.

Évente akár 150.000 Ft adókedvezmény

Az önkéntes nyugdíjpénztáraknál az éves befizetéseid 20 százalékát megkaphatod adóvisszatérítésként, amit nem a bankszámládra utalnak, hanem a nyugdíj-megtakarításodba kerül. Az szja-visszatérítés éves határa 150.000 forint.

| havi megtakarítás | éves megtakarítás | 20% adóvisszatérítés összege |

|---|---|---|

| 10 000 Ft | 120 000 Ft | 24 000 Ft |

| 20 000 Ft | 240 000 Ft | 48 000 Ft |

| 30 000 Ft | 360 000 Ft | 72 000 Ft |

| 50 000 Ft | 600 000 Ft | 120 000 Ft |

| 62 500 Ft | 750 000 Ft | 150 000 Ft |

Azt azonban tudnod kell, hogy a 150.000 forintos kereten az önsegélyező pénztárak és az egészségpénztárak is osztoznak, így ha ezeknél is élsz az adóvisszatérítés lehetőségével, akkor azokat együttesen kell számításba venni.

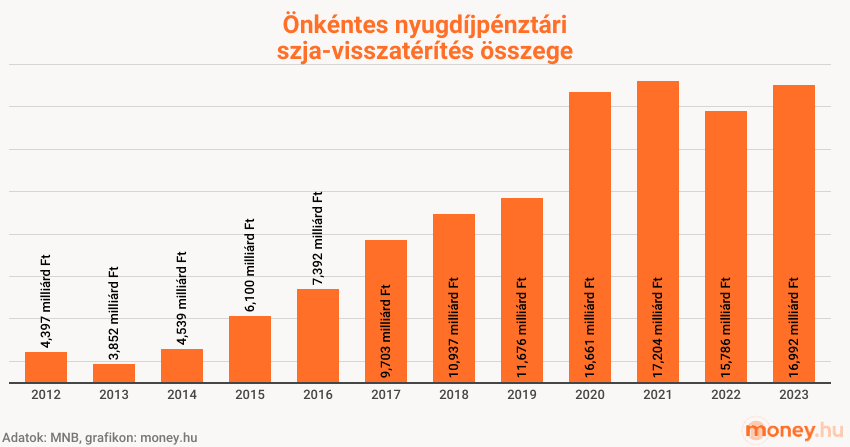

Az elmúlt években egyébként egyre többen élnek a nyugdíjpénztári adóvisszatérítés lehetőségével, és így egyre több szja-t is kapnak vissza a pénztári tagok:

Mint az látható, 2021-ben és 2023-ban 17 milliárd forint közelében jártak a pénztári adóvisszatérítések.

Ha a nyugdíjpénztár mellett nyugdíjbiztosításod és/vagy NYESZ-ed is van, akkor a hárommal együtt évente akár 280.000 forintot igényelhetsz vissza.

Az adókedvezményt minden évben december 31-ig lehet érvényesíteni, akár egész évre visszamenőleg, egy összegben is. A pénzt az szja-bevallás benyújtása után fogod megkapni a nyugdíjpénztári számládra.

Munkáltató is fizetheti helyetted cafeteriaként

Ha a munkahelyed lehetővé teszi, akkor az önkéntes nyugdíjpénztáradba a munkáltatód is fizetheted be pénzt a cafeteria részeként. 2023 első negyedévében a munkáltatói befizetések (tagdíjak) aránya 35,6 százalékot tett ki, vagyis jelentős részt tettek ki ezek a juttatások. További jó hír, hogy az adóvisszatérítés a munkáltatói befizetések után is igénybe vehető.

Adómentesen kivehető hozam

Igaz, hogy csak 10 év elteltével, de az önkéntes nyugdíjpénztári hozamokat adómentesen felveheted háromévente egyszer, és a legalább 10 éve bent lévő tőke adóvonzata is évről évre csökken. Ugyanakkor ha teheted, nem javasoljuk, hogy a nyugdíj-megtakarításodhoz idő előtt hozzányúlj, mert ennek az időskori megélhetésed láthatja kárát.

Az önkéntes nyugdíjpénztár hátrányai

Nem ösztönöz eléggé megtakarításra

Az önkéntes nyugdíjpénztáraknál a megtakarítást (rendszeres befizetéseket) tagdíjnak nevezik, aminek van egy kötelező minimum mértéke, amit elvileg mindenkinek be kellene fizetni. Pénztáranként eltér, hogy mekkora tagdíjat várnak el.

Ez ugyan azt is jelenthetné, hogy a nyugdíjpénztárak megtakarításra motiválnak, viszont sok szankcióval nem élhetnek, ha nem fizeted be az előírt összeget, mindössze azt tehetik, hogy az elmaradt tagdíjakat levonhatják a hozamaidból. Emiatt a nyugdíjpénztár nem ösztönöz eléggé megtakarításra, és emiatt 40 százalék körüli a tagdíjat nem fizetők aránya.

Nem véletlen, hogy a Gazdaságfejlesztési Minisztérium (GFM) törvénymódosítást kezdeményezett, hogy az önkéntes nyugdíjpénztárak az elmaradt tagdíj miatti hozamlevonást érvényesíthessék a későbbi hozamok terhére is.

Aki fizet pénztári tagdíjat, az sem feltétlen sokat: 2023 első félévének átlagos befizetése havi 11.733 forint volt.

A Pénztárszövetség (ÖPOSZ) szerint egy férfi esetében havi 10.860 forintos megtakarítás 50 ezer forintos nyugdíj-kiegészítést (járadékot) fog eredményezni, ám ehhez 25 évig takarékoskodni kell. Nőknél ugyanehhez már havi 17.000 forintot kell megtakarítani. A 100.000 forintos járadékhoz ezeknek a dupláját, azaz havi 22 és 34 ezer forintot kell félretenni.

Szintén az ő közlésük szerint az egy főre jutó átlagos vagyon nagysága új csúcsot ért el a nyugdíjpénztáraknál: 2023 harmadik negyedévében megközelítette az 1,7 millió forintot.

Kérdés azonban, hogy elég lesz-e ennyi megtakarítás, miközben a születéskor várható élettartam alapján 79 éves korunkig élünk, és így akár 14 évet is tölthetünk nyugdíjban.

10 évig nem férhetsz hozzá a pénzedhez

Az önkéntes nyugdíjpénztáraknál számolni kell azzal, hogy a pénztári taggá válás után 10 évig egyáltalán nem férhetsz hozzá a megtakarított pénzedhez, így a tagságodat sem szüntetheted meg, legfeljebb átléphetsz egy másik pénztárba. Ha időközben nyugdíjba vonulsz, de még nem telt le a 10 év, akkor hozzáférhetsz a megtakarításhoz, de adóznod kell utána.

Olyan lehetőséged van még a 10 éves várakozási idő letelte előtt, hogy átléphetsz egy egészség- vagy önsegélyező pénztárba, de csak akkor, ha a munkaképességedet legalább 50 százalékban elvesztetted, illetve ha legalább 40 százalékos mértékű egészségkárosodást szenvedtél, és az állapotodban legalább egy évig nem várható javulás. Ez esetben is hatósági igazolásra van szükség.

Adózni kell a tőke után, ha nyugdíj előtt kiveszed

Ha nem várod meg a nyugdíjba vonulást, és előbb tőkét akarsz kivenni a nyugdíjpénztárból, akkor ezt 10 év után megteheted, de adózni kell utána.

Az adó alapja a kivett tőke 89 százaléka, amire 15% személyi jövedelemadót (szja) és 13% szociális hozzájárulási adót (szocho) kell fizetned.

Az adóköteles bevételnek minősülő részhányad azonban a 10-20. év között egyre csökken, és a 21. évtől válik adómentessé. Az éveket viszont a befizetés időpontjától, és nem a taggá válás dátumától számolják.

Nem mentesülsz a nyugdíjkorhatár-emelés alól

Az önkéntes nyugdíjpénztári megtakarítást nyugdíjba vonuláskor kapod meg teljesen adómentesen. Jelenleg főszabályként 65 évesen mehetsz nyugdíjba, de ha ezt a nyugdíjkorhatárt menet közben megemelik, akkor a nyugdíjpénztári megtakarításodhoz is később fogsz hozzáférni.

A nyugdíjbiztosításoknál ezzel szemben a szerződéskötéskor érvényben lévő nyugdíjkorhatárt veszik figyelembe, hiába emelkedik később a futamidő során.

Önkéntes nyugdíjpénztár számlanyitás

A nyílt nyugdíjpénztáraknál nem sok feltételt szabnak a csatlakozáshoz:

- 16 évnél idősebbnek kell lenned,

- el kell fogadnod a nyugdíjpénztár szabályait.

Ezen kívül a belépési nyilatkozatot kell kitöltened és beküldened (akár online is), valamint az első havi tagdíjat ki kell fizetned.

Önkéntes nyugdíjpénztár megszüntetése

Az önkéntes nyugdíjpénztári tagságodat 10 év után tudod megszüntetni. Ilyenkor megkapod a megtakarításodat, viszont a tőke után adóznod kell, ahogy azt fentebb ismertettük. Adómentes csak akkor lehet a korai pénzfelvétel, ha az utolsó befizetett tőkerész időpontja óta eltelt 20 teljes év.

Melyik a legjobb önkéntes nyugdíjpénztár?

A legjobb önkéntes nyugdíjpénztár megtalálása az egyéni igényeiden is múlik. Meg kell nézni, hogy milyen portfóliók érhetők el, mibe fektetnek, mennyi a minimum tagdíj, milyen hozamokat produkáltak hosszú távon, milyen költséggel dolgoznak a többi pénztárhoz képest, és az alternatív befektetési opciókat sem árt megvizsgálni. Ha ezekben elakadsz, célszerű szakértőhöz fordulni.

Add meg adataidat, és ingyenes segítséget kapsz megtakarításaidhoz! A money.hu partnere, az Equilor elismert befektetési szakértője fog hívni téged.

Hogyan segít neked az Equilor szakértője?

- megválaszolja a kérdéseidet

- tájékoztat a piacon elérhető aktuális befektetésekről

- bemutatja az infláció feletti hozamokat kínáló lehetőségeket

Ne hagyd el addig az oldalt!