Hónapok óta csökkentik a jegybanki alapkamatot, ami az újonnan igényelt lakáshitelek és személyi kölcsönök kamatát is lejjebb viheti.

A Magyar Nemzeti Bank (MNB) elsődleges célja az árstabilitás elérése és fenntartása, ami az infláció elleni küzdelmet jelenti. Az infláció 2024. januárban már csak 3,8 százalékon járt az előző év januárjához képest, vagyis a 2-4 százalékos jegybanki toleranciasávba jutott, még ha ebben a bázishatásnak is szerepe volt (ez annyit jelent, hogy az előző éves viszonyítási alap igen magas).

Ha az infláció elérte a megfelelő szintet, akkor a jegybank belekezdhet a gazdaság élénkítésébe, amit alacsonyabb hitelkamatokkal tud elérni, hiszen ilyenkor a vállalkozások könnyebben jutnak kölcsönhöz, az emberek pedig lakáshitelhez. Az MNB a hitelkamatokra a jegybanki alapkamat révén tud hatással lenni.

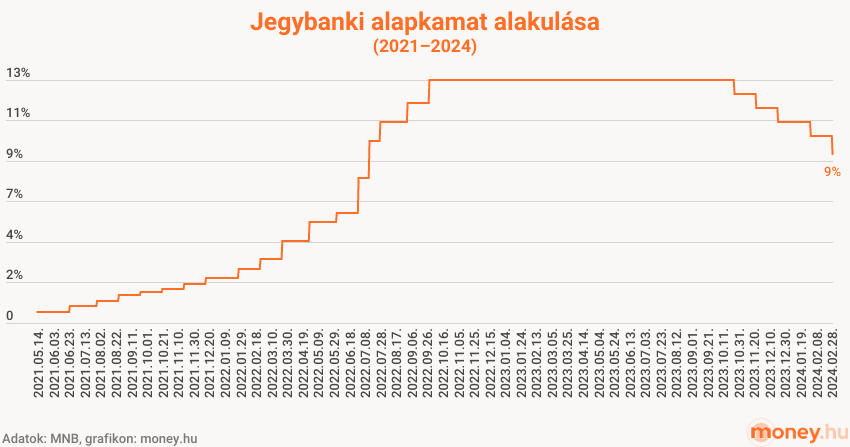

A Monetáris Tanács az előző hónapok gyakorlatához hasonlóan ismét a kamatcsökkentés mellett döntött: a jegybanki alapkamatot a korábbi 10%-ról 9 százalékra csökkentették.

A 2024. február 28-tól érvényes jegybanki kamatlábak az alábbiak:

| Jegybanki eszköz | Kamatláb mértéke | Korábbi mérték (százalék) | Változás (bázispont) | Új mérték (százalék) |

|---|---|---|---|---|

| Jegybanki alapkamat | 10,00 | -100 | 9,00 | |

| O/N jegybanki betét | Jegybanki alapkamat – 1,00 százalékpont | 9,00 | -100 | 8,00 |

| O/N fedezett hitel | Jegybanki alapkamat + 1,00 százalékpont | 11,00 | -100 | 10,00 |

A magyar gazdaságban a dezinfláció [inflációcsökkenés] hónapok óta erőteljesebb a várakozásoknál, miközben mind a külső, mind a belső keresleti nyomás tartósan alacsony. Az ország kockázati megítélése a folyó fizetési mérleg javulása következtében a változékony globális hangulat közepette is tovább javult. A Monetáris Tanács megítélése szerint mindezek lehetővé teszik az alapkamat csökkentésének átmeneti gyorsítását.

A Tanács fenntartja annak a lehetőségét, hogy a makrogazdasági adatok, az inflációs kilátások és a kockázati környezet alakulásától függően a következő hónapokban újabb kamatcsökkentésről fog dönteni.

Erre már csak amiatt is szükség lehet, mert az inflációt nem sikerült végleg letörni: a Monetáris Tanács szerint a következő hónapokban az infláció alakulását két ellentétes tényező alakítja. Az üzemanyagok jövedékiadó-emelésének hatása emeli az inflációt, miközben a fogyasztói árak tovább mérséklődnek. Az infláció a következő hónapokban a toleranciasáv felső szélének közelében marad, azaz 4 százalék körül alakul, majd az év közepén a bázishatás miatt átmenetileg emelkedik.

Az MNB szerint a fogyasztóiár-index 2025-ben tér vissza tartósan a 3 százalékos jegybanki inflációs célhoz.

Miért lehet jó hír a kamatcsökkentés a hitelfelvevők számára?

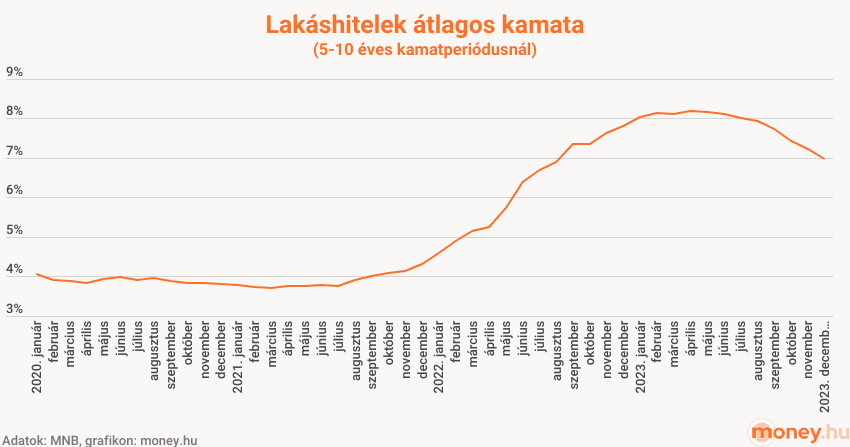

A jegybanki alapkamat közvetetten ugyan, de hatással van a hitelek kamatára is. A kamatcsökkentés jó hír lehet tehát azoknak, akik hitelt terveznek felvenni, mert így olcsóbban juthatnak majd hozzá. A lakáshiteleknél egy ideje valóban kamatcsökkenés érzékelhető:

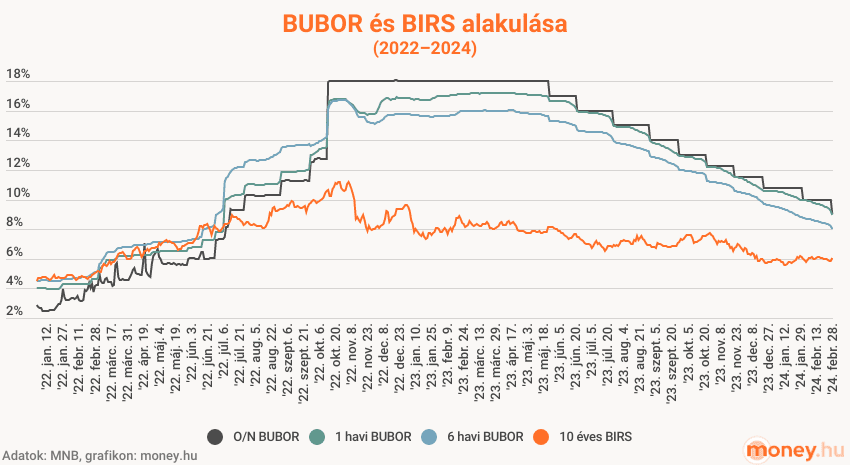

A kamatok alakulását a BUBOR (Budapesti Bankközi Forint Hitelkamatláb) és a BIRS (Budapesti Kamatswap Ügyletek) szintén mutatja, és ezek is folyamatos csökkenésben vannak:

Szintén kedvező, hogy a jegybank korábbi, a hitelezési felmérésén alapuló eredmények alapján közölte, hogy 2023 negyedik negyedévében a hitelintézetek összességében nem változtattak a lakáscélú hitelek feltételein, míg a fogyasztási hitelek feltételein a bankok 15 százaléka lazított. A negyedik negyedév során a válaszadó intézmények mind a lakáscélú hitelek, mind a fogyasztási hitelek iránt a kereslet élénkülését tapasztalták, amelynek további erősödésére számítanak 2024 első félévében.

Ez pedig azt jelenti, hogy az korábbinál alacsonyabb kamatok miatt fokozott érdeklődés várható mind a lakáshitelek, mind a személyi kölcsönök piacán.

Mennyi most egy lakáshitel és egy személyi kölcsön törlesztője?

Az említett kamathírek apropóján megnéztük, hogy jelenleg mekkora törlesztéssel lehet igényelni egy 20 éves futamidejű, 15 millió forintos lakáshitelt és egy 5 éves futamidejű, 3 millió forintos személyi kölcsönt a legjobb konstrukciókat nézve.

A lakáshitel-kalkulátorunk eredményei szerint 107-110 ezer forintos havi törlesztéssel számolhattok lakáshitel esetében. Az említett személyi kölcsönök pedig 67-69 ezer forintos törlesztővel igényelhetőek a kalkulátorunk szerint.