A szerző az Equilor Befektetési Zrt. pénzügyi innovációs vezetője, több évtizedes tapasztalattal rendelkező pénzügyi szakember. A cikk a szerző személyes szakmai véleményét tükrözi.

Alapjaiban változott meg a befektetési helyzet az elmúlt két-három évben. Úgy tűnik, végleg lezárult az alacsony kamatú hitelek korszaka, ami a befektetők szempontjából egyáltalán nem jelent rosszat. Elemzésemben összegyűjtöttem, milyen befektetési lehetőségek közül választhatsz ebben az új korszakban, ha 20-30 millió forintod van erre a célra.

Egy korábbi cikkemben egy kisebb, 5-10 milliós befektetési portfólió kialakításának fontos döntéseiről és lehetőségeiről írtam, amiben kielemeztem a jelenlegi kamatkörnyezet és az elmúlt évek fontos változásait is. A mostani anyagban így már rögtön a lényegre térve venném végig azokat az eszközöket, amelyeket ekkora tőke befektetésénél érdemes számba venni, és a kockázatok és befektetői ismeretek alapos mérlegelésével döntéseket hozni.

Amit mindenekelőtt ebben a cikkben is ki kell emelni, hogy a jelenlegi kamatkörnyezetben az egyik legrosszabb döntés, ha valaki nem foglalkozik a megtakarításaival, és azok olyan számlán vagy fizikailag olyan helyen állnak, ahol nem kap utánuk megfelelő kamatot a tulajdonos.

Az infláció továbbra is rendkívül magas – 2023. augusztusban 16,4%-kal nőttek a fogyasztói árak az előző év azonos hónapjához képest –, s habár az elemzők és a kormány várakozása megegyezik abban, hogy év végére ez már csak egy számjegyű lesz, összességében még az is nagyon sokat jelent a pénz értékének romlása tekintetében.

Vagyis bármilyen kamatmentes közegben tartott pénz folyamatosan kevesebbet fog érni.

Magyar állampapírok: melyiket érdemes most választani?

Az infláció említése ismét a lista elejére helyezi a Prémium Magyar Állampapírokat, hiszen változatlanul ez az az értékpapírtípus, ami pusztán a működési logikája szerint is a leginkább lépést tud tartani a pénzromlás mértékével. Habár az elmúlt fél évben jelentősen megváltoztak a kibocsátásra kerülő sorozatok, összességében még mindig úgy tűnik, hogy a következő másfél év slágere ez az eszköz lehet. Itt ugyanis a kamatozás megállapításánál az inflációt veszi alapul az ÁKK (Államadósság Kezelő Központ), és ezen mutató feletti kamatot fizet a befektetőnek. Jelenleg egyféle sorozat vásárolható újonnan, aminek a kamatprémiuma, vagyis az infláció feletti hozzáadott kamata 0,25%. Ez első ránézésre nem tűnik soknak, azonban az infláció kiszámítása mindig az előző év átlagos értékéből adódik, ami 2022-ben 14,5% volt. Viszont a mostani kalkulációk szerint 2023-ban akár a 18%-ot is elérheti. Ez pedig azt jelenti, hogy

a jövő évben egy ilyen prémium állampapír 18,25% körüli kamatot fizet majd.

Az egyetlen hátránya a konstrukciónak, hogy jelenleg már csak közel 10 éves lejáratú PMÁP vásárolható, ami elég hosszú időtávnak tűnik. Sokan meg is ijednek ettől, hiszen kevés az olyan befektető, aki ilyen időtávra tud előre tervezni. Ami tény, hogy ha nem is túl magas a kamatprémium, ez a konstrukció minden esetben az infláció feletti hozamot biztosítja, tehát akár 10 éves távlatban is jó befektetés lehet.

Ezen felül jelen szabályozás szerint a kibocsátó vállalja a 99%-os árfolyamon való visszaváltást, vagyis 1% hozamveszteséggel bármikor visszakaphatja a befektető a tőkéjét. Két állandó félelemmel találkozhatunk, amikor erről a visszaváltásról beszélgetünk:

- a) mi történik, ha az állam csökkenti ezt a visszaváltási árfolyamot;

- b) mi lesz, ha egyáltalán nem tudja visszafizetni a tőkét.

Az első esetben a kockázatot az jelenti, hogy a jövőben egy esetleges módosítás miatt nem 1 százalék veszteség ér a visszaváltás miatt, hanem ennél nagyobb. Ezt mondhatjuk reális veszélynek, habár véleményem szerint erre kicsi az esély a hitelesség megőrzése miatt. Ugyanakkor, ha ez bekövetkezik, akkor is legfeljebb néhány százalékos emelés következhet, ami még mindig lényegesen alacsonyabb hozamveszteséget jelent, mint amennyivel a kiemelkedő PMÁP kamatok meghaladják egyéb befektetési lehetőségek kamatait.

A második eset gyakorlatilag államcsődöt jelentene, hiszen éppen ez a vissza nem fizetés ennek a definíciója. Sokszor, sokféle formában megjelenik a médiában, néha a közbeszédben is, de az államcsőd reális veszélye a mai Magyarországon rendkívül alacsony. Főleg egy olyan eszköz esetén, ami forintban kibocsátott, vagyis az állam effektív pénznyomtatással bármikor helyt tud állni, ha szükséges. Ha van olyan forgatókönyv, amit minden állam és annak döntéshozói szeretnének elkerülni, az természetesen az államcsőd.

A Prémium Magyar Állampapír tehát továbbra is az egyik legvonzóbb befektetési eszköz, és különösen az lesz a 2024-es év folyamán, amikor az említett idei infláció plusz prémium kamatot fizeti majd. Azt viszont fontos megemlíteni vele kapcsolatban, hogy a legfrissebb korlátozás szerint

egy magánszemély egy szolgáltatónál maximum 25 millió forint értékben vásárolhat belőle.

A többi magyar állampapírról is érdemes néhány szót ejteni, habár ezek hozamai az elmúlt néhány hónapban nagyon jelentős esésen vannak túl. Köszönhetően annak, hogy a jegybank májusban határozott kamatcsökkentésbe kezdett, és az egynapos betéti kamatot 18 százalékról 5 hónap alatt az alapkamat 13 százalékos szintjére mérsékelte. Ezzel párhuzamosan valamennyi rövid és hosszú állampapír kamata folyamatosan csökkent, és most olyan szinteket értek el, ahol már sokan elbizonytalanodnak, hogy innen még további jelentős hozamcsökkenés bekövetkezhet-e rövid távon.

Mindezek eredményeként ebben az eszközcsoportban jelenleg nagy lehetőséget nem látnék, még akkor sem, ha a várakozás az, hogy a jegybank az alapkamat csökkentését is megkezdi még idén, de ez szinte teljes mértékben beárazásra került már az eszközárakba.

Külföldi állampapírok

Az állampapírok kapcsán viszont érdemes lehet beszélni a külföldi kötvényekről. A kamatok emelkedése ugyanis nemcsak magyar jelenség, hanem világszerte megfigyelhető, hogy az infláció elleni védekezésben a jegybankok folyamatosan emelték az alapkamatot, ez pedig a hozamszinteket is jelentősen megemelte. Amíg ugyanis 2021-ben rendszerint előfordult, hogy egy 5 éves német államkötvény hozama negatív tartományban volt, addig most egy ilyen eszköz közel 3 százalékos hozammal vásárolható. Még nagyobb volt az emelkedés az amerikai államkötvények esetén, hiszen itt a hírekbe is gyakran bekerülő

10 éves amerikai államkötvény hozama több esetben is átlépte már a 4,5 százalékot.

Mi a helyzet a részvénypiacon?

Az alacsony kockázatú kötvénypiacot követően nézzük mi a helyzet a részvényekkel. Változatlanul fennáll egyfajta bizonytalanság egyrészt azzal kapcsolatban, hogy a magas kamatkörnyezetben mennyire tudnak jól teljesíteni a részvénypiacok, másrészt amiatt, hogy ha valóban recesszióba fordulnak a legnagyobb gazdaságok – ahogy azért még mindig sokan tartanak tőle –, akkor az mekkora visszaesést jelent majd a részvénypiacokon. Mindezek figyelembevételével egy most kialakítandó portfólióban én alacsonyra húznám a részvénykitettséget, és esetleg abban az esetben vásárolnék nagyobb részvényportfóliót, ha valóban bekövetkezne még egy 15-20 százalékos visszaesés a piacon bármelyik fent említett ok miatt.

A kis részarányt, amit esetleg részvényekbe érdemes fektetni, két szektor között lehetne megosztani, ez pedig a hagyományos energiaszektor és a bankszektor.

Az energiaszektor esetében továbbra is az látszik, hogy habár a zöld átállás folyamatosan zajlik, de számos egyéb figyelemelterelő világesemény miatt közel sem olyan gyorsan, mint ahogy azt az évtized elején reméltük. Közben viszont az energiaipar erősen alulárazottá vált, de úgy tűnik, hogy még jó pár évig nem tudunk majd eltekinteni ezen cégek hozzáadott értékétől, és a profitrátájuk is jól alakul ilyen magas olajáraknál.

A bankszektor pedig, amellett, hogy folyamatosan jól teljesít mostanában, kifejezetten kedvező időszak elé nézhet, ha a jegybanki ígéreteknek megfelelően egy hosszan tartó, magasan stabilizálódó kamatkörnyezetben tudnak majd dolgozni.

Add meg adataidat, és ingyenes segítséget kapsz megtakarításaidhoz! A money.hu partnere, az Equilor elismert befektetési szakértője fog hívni téged.

Ne hagyd el addig az oldalt!

Befektetési arany

Végül, de nem utolsósorban ilyen összegű befektetéseknél már érdemes a kockázatosabb eszközök között is körülnézni, habár itt szigorúan kiemelendő, hogy ilyen eszközök csak és kizárólag abban az esetben ajánlhatóak befektetőknek, hogy ha mind pénzügyi ismereteik, mind anyagi lehetőségeik, mind pedig kockázatvállaló hajlandóságuk megfelelővé teszi számukra az ilyen befektetéseket.

Az ilyen típusú termékek közül elsőként egy örök slágert érdemes elővenni, ez pedig az arany. A nemesfémeknek alapesetben kedvez a magas inflációs környezet, hiszen ez általában támogatni szokta az arany árfolyamának emelkedését, illetve szintén pozitív teljesítmény várható, hogy ha a recesszió valóban beköszönt az Egyesült Államokban.

Ha ez a kettő esetleg hosszabb ideig együtt jelenne meg, akkor az kifejezetten kedvező környezet lehet az aranyárfolyam emelkedésének. A jelenlegi 1900 dollár körüli árfolyamról sokan várják, hogy a korábbi történelmi rekordokat is megdöntve (2075$) új csúcsra futhat. Ugyanakkor itt fontos kiemelni, hogy már lényegesen nagyobb az árfolyam elmozdulásból adódó kockázat, ami jelentős veszteséget is eredményezhet egy ilyen befektetésen. Azt, hogy milyen módon lehet az arany árfolyamának mozgásait meglovagolni, és erre milyen befektetési eszközök vannak, az alábbi cikkben dolgoztuk fel:

Befektetés devizába

Az arany mellett gyakran beszédtéma a befektetők körében, hogy devizát kellene vásárolni, mert a forint rendre veszít értékéből az euróval vagy a dollárral szemben. Természetesen ez is egy megfontolandó kérdés, de amíg az első részben kalkulált PMÁP befektetési eszköz hozama akár 18 százalék felett is lehet a 2024-es évben, addig nehéz elfogadni azt az érvelést, hogy minden pénzünket azonnal menekítsük devizákba.

Ahhoz ugyanis, hogy ezt a jelentős kamatelőnyt kompenzálja az árfolyam romlása, egy év múlva nagyjából 450 feletti euró/forint árfolyamra kellene számítanunk.

Ez persze nincs kizárva, így a devizabefektetéseknek is meglehet a maga helye a portfólióban, de a mértéktartás itt is fontos lehet.

A korábban említett német államkötvények például tökéletes eszközök lehetnek erre, hiszen azt euróban vásárolja meg a befektető, és lejáratkor is eurót kap érte vissza, vagyis devizabefektetésnek tekinthető, ami ellensúlyozza a forint esetleges értékvesztését. Persze másik oldalon azt is ki kell emelni, hogy

ha a forint jelentősen erősödne az adott időszakban, akkor egy német államkötvény hozama forintban számolva látványos csökkenést is mutathat.

A devizavásárlásra vagy -eladásra néhányan nem is csak olyan formában tekintenek, hogy át lehet váltani a befektetéseiket, hanem direkt devizaspekulációként. Ez azonban, mivel az egyik legnagyobb kockázatot magában rejtő befektetési forma, csak nagyon keveseknek megengedhető. Ennek ellenére sokan figyelik a dollár vagy a svájci frank tendenciózus erősödését, vagy éppen a japán jen folyamatos gyengülését.

Összegzés: így nézne ki most a befektetési portfólióm

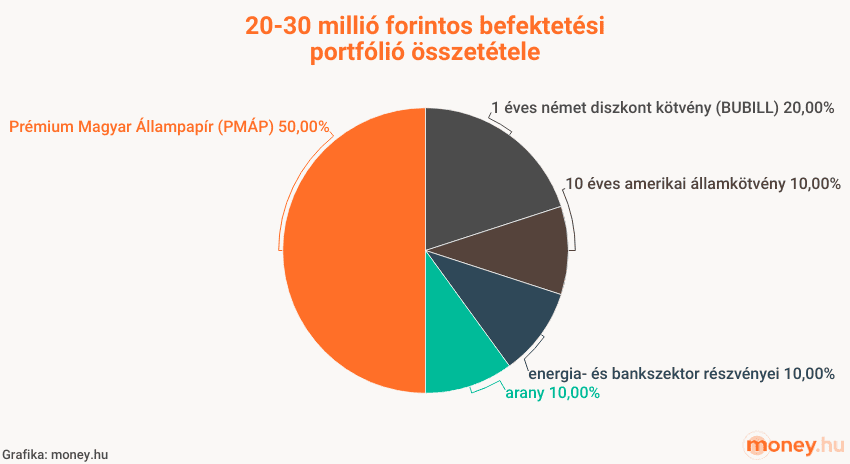

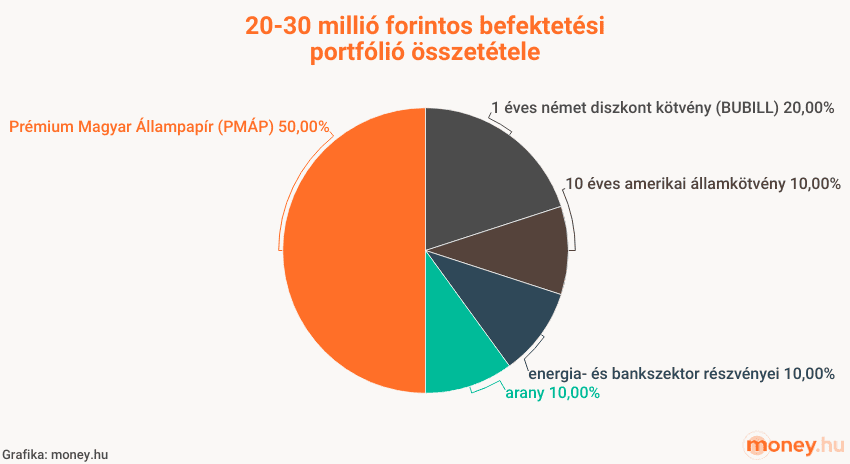

Mindent figyelembe véve, ha most kellene megválaszolni, hogy milyen elemeket választanék egy 30 millió forintos befektetési portfólióba, akkor 50 százalékban inflációkövető Prémium Magyar Állampapírt (PMÁP), 20 százalékban 1 éves német diszkont kötvényt (BUBILL), 10 százalékban 10 éves amerikai államkötvényt, 10 százalékban az energia- és bankszektor részvényeit, és 10 százalékban aranyat.

Amennyiben a következő egy évben bekövetkezne a recesszió kialakulása miatt egy nagyobb részvénypiaci esés, akkor gondolkodnék el egy részvényportfólió összeállításában, maximum a befektetett tőke 30 százalékáig.

Add meg adataidat, és ingyenes segítséget kapsz megtakarításaidhoz! A money.hu partnere, az Equilor elismert befektetési szakértője fog hívni téged.

Hogyan segít neked az Equilor szakértője?

- megválaszolja a kérdéseidet

- tájékoztat a piacon elérhető aktuális befektetésekről

- bemutatja az infláció feletti hozamokat kínáló lehetőségeket

Ne hagyd el addig az oldalt!

A jelen honlapon található információk és kiadványok a szerző(k) személyes szakmai véleményét tükrözik. A szerző(k) a kiadványt munkakörükön kívüli személyes szakmai tevékenység keretében készítette/ék és nem értelmezhető az Equilor Zrt., vagy a honlap üzemeltetőjének vagy egyéb szervezet hivatalos álláspontjaként, ezért ezek a kiadványért, az abban foglalt információkért való felelősséget kizárják.

A kiadvány, a honlapon megjelenő információk nem értelmezhetők a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek. 8. pontja szerinti befektetési elemzésként és a 9. pont szerinti befektetési tanácsadásként. A kiadvány és a benne foglalt információk marketingközleménynek minősülnek és nem a befektetési elemzés függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készültek, egyúttal nem vonatkozik rájuk a befektetési elemzés terjesztését, közzétételét megelőző ügyletkötésre vonatkozó tilalom.

Jelen kiadvány, abban foglalt információk sem önmagában, sem részben nem képeznek ajánlatot, vagy felhívást semmilyen pénzügyi eszköz jegyzésére, vagy megvásárlására, tartására, értékesítésére és sem maga a kiadvány, sem annak bármely tartalma nem tekinthető semmilyen szerződéskötésre, vagy kötelezettségvállalásra történő ösztönzésként, így az ebben szereplő információk csak saját felelősségre használhatók fel. A szerző(k) nem vállal(nak) felelősséget arra, hogy a dokumentumban megfogalmazott előrejelzések és kockázatok a piaci várakozásokat tükrözik és azok a valóságban is beigazolódnak.

A dokumentumban foglalt számszerű adatok kizárólag tájékoztató jelleggel bírnak, csak a szerző(k) adott időpontban kialakított véleményét tükrözik és későbbi módosítás tárgyát képezhetik. A szerző(k), a honlap üzemeltetője nem vállal felelősséget a kiadvány, az abban foglalt információk aktualizálására. A kiadványban deklarált tájékoztatások kapcsán nem kerültek figyelembevételre az egyes, dokumentumhoz hozzáférő befektetők pénzügyi ismeretei, egyedi befektetési céljai, kockázatvállaló képessége.

Bármely befektetési döntés meghozatala szükséges és javasolt az adott befektetés alkalmasságának és megfelelőségének adott befektető szempontjából történő egyedi személyreszabott vizsgálata, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések meghozatala előtt tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

A dokumentum, vagy annak tartalmának ilyen felhasználásából, illetve azzal összefüggésben bármely más módon keletkező esetleges veszteségekért a szerző(k), Equilor Zrt., a honlap üzemeltetője felelősséget nem vállal.